Alla scoperta della Generative Business Intelligence

Nicola Reali, Direttore Commerciale di AIM Credit Solutions, è stato recentemente intervistato per il focus su “Innovazione tecnologica e digital transformation” dell’ultimo numero di Credit Village Magazine, la rivista di riferimento per i professionisti del credit management in Italia.

Di cosa si parla?

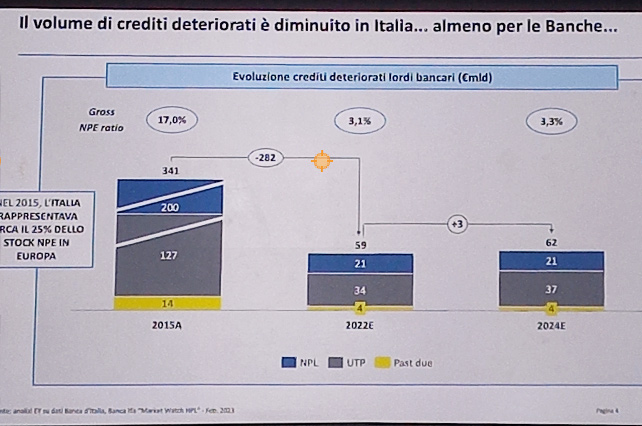

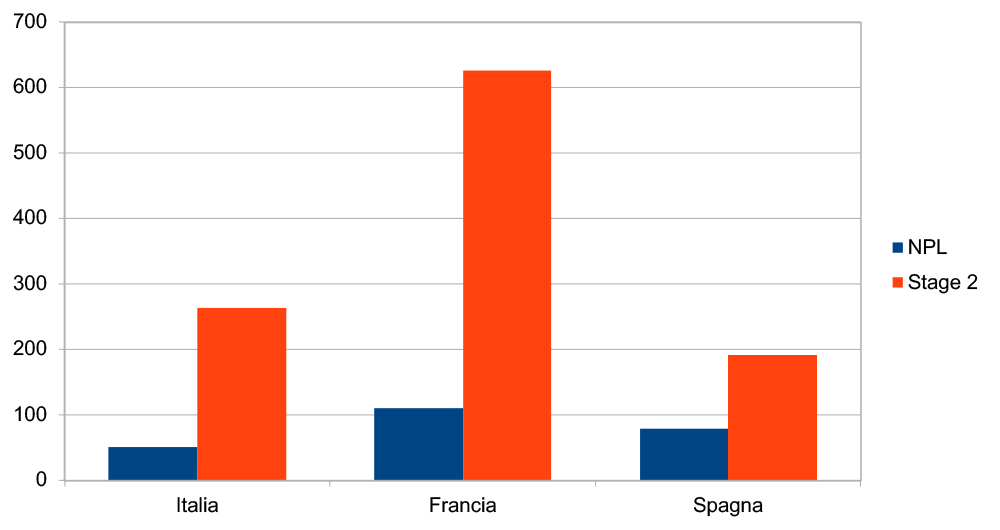

Nel dialogo con la redazione Nicola approfondisce un tema cruciale per il settore: la Generative Business Intelligence. Un approccio innovativo alla crescente complessità del Credit Management che unisce tecnologie avanzate, come l’Intelligenza Artificiale e l’automazione, con l’esperienza concreta dei nostri esperti di Real Estate, passando da un modello reattivo a uno proattivo per trasformare la complessità del mercato in opportunità concrete.

Per chi opera in banca, in una finanziaria o come special servicer, probabilmente le domande più “calde” del momento sono:

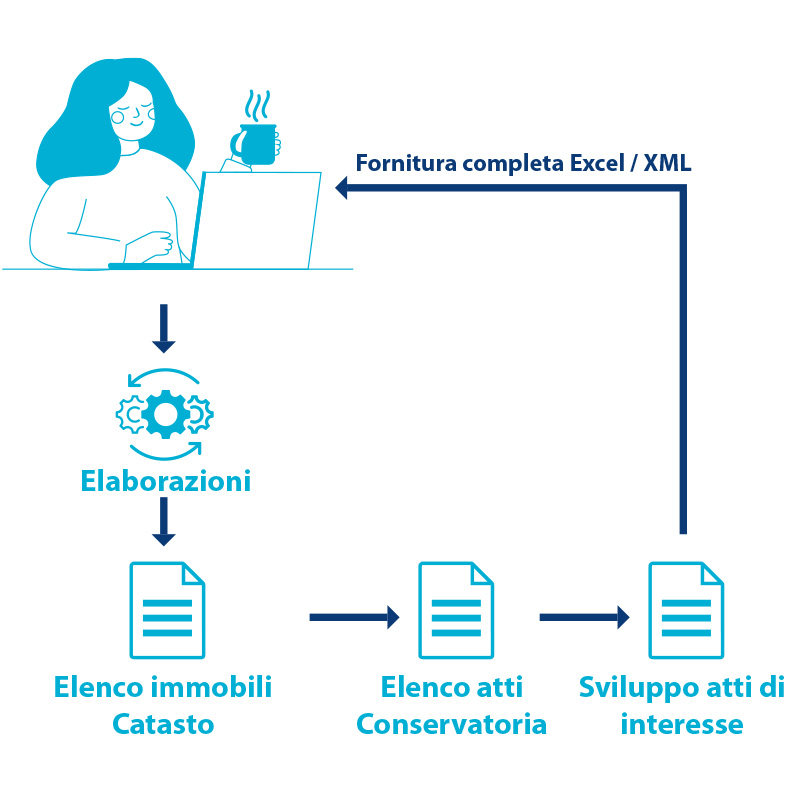

- Come migliorare l’efficienza della gestione documentale e delle due diligence?

- È possibile trasformare dati complessi in strategie operative concrete e vincenti?

- È possibile prevedere il valore di mercato e i tempi di vendita di un immobile in asta?

- Come accelerare il recupero crediti valorizzando al massimo le garanzie immobiliari?

L’intervista fornisce spunti pratici e data-driven per migliorare la qualità delle decisioni, ottimizzando strategie di recupero e aumentando la redditività. Le soluzioni tecnologiche di AIM Credit Solutions non si limitino a soddisfare le esigenze di compliance ma creano valore reale grazie a una perfetta sinergia tra automazione, personalizzazione e know-how umano.

Non perdere l’occasione di approfondire!

L’articolo è un invito a esplorare nuove prospettive per affrontare le sfide del mercato dei crediti UTP e NPL.

Leggi l’intervista completa:

Generative Business Intelligence: nuove prospettive per i crediti UTP e NPL

Hai domande o desideri capire come queste soluzioni possano fare la differenza nella tua realtà?

Contattaci: siamo qui per confrontarci e costruire insieme un futuro più efficiente e strategico!