La sfida degli Stage 2 si gioca sulla qualità dei dati.

Come affrontarla e vincerla grazie a strategie proattive data-driven.

Anche quest’anno abbiamo partecipato al CvSpringDay, evento di primaria importanza nel panorama della credit industry, che si è tenuto a Milano lo scorso 8-9 Aprile nella prestigiosa location di Palazzo Mezzanotte, sede di Borsa Italiana.

Arrivato alla sua X° Edizione, il convegno organizzato da CreditVillage dal titolo “Connecting People. Opportunities & Expertise in Distressed Credit Markets” è stato un importante momento di analisi e confronto concreto sulle evoluzioni del mercato del credito non performing e non solo.

In particolar modo i diversi relatori si sono espressi all’unisono su:

- NPL – occorre puntare allo sviluppo del mercato secondario (circa 350 miliardi di crediti) per poterlo rendere più efficiente e di conseguenza più appetitoso anche per gli investitori.

- Stage 2 – emergono nuove esigenze per gestire questo nuovo asset class che si stima sia di circa 170 miliardi.

Scenari e opportunità per gli Stage 2

Prendendo spunto dall’intervento di Capalugo Damiano Iccrea, il quale ha ribadito che l’ondata dei crediti NPL non ci sarà, ormai gli esperti concordano sul fatto che non ci saranno più grandi stock in cessione. In un quadro del genere per le banche sarà fondamentale concentrarsi sui crediti in Stage 2 ma con una migliore segmentazione, perché questi potranno dare il via a tante piccole operazioni di cessione anche alla luce della nuova normativa per le classi di rischio.

Le banche e il mondo finanziario auspicano pertanto una maggiore integrazione della filiera: in particolare gli originator hanno necessità di supporto da parte dei servicer per segmentare efficacemente i crediti in Stage 2 in “low risk” e “high risk”.

Con la modifica nel tempo della classificazione di default, la tempestività è determinante. Occorre individuare e monitorare le posizioni back-to-bonice che potranno ritornare nuovamente performing distinguendole da quelle che hanno maggiore propensione al default.

Tutto questo richiederà una modifica anche dei processi, come confermato anche da AGOS con Fulvio Trabace, che l’ha definita la “battaglia degli stage 2”.

Francesco Guarnieri di Guber, ha dichiarato inoltre che diversi servicer si stanno attrezzando per i crediti “high risk” in 2 modi:

- investendo nella “diagnostica”, ossia in algoritmi predittivi che lavorano sui dati in tempo reale.

- interagendo direttamente con i Risk Manager delle banche e degli istituti finanziari.

Pertanto l’attività di Data Remediation diventa sempre più cruciale nella sfida della gestione proattiva dei portafogli in Stage 2. Servono nuove sinergie tra servicer e banche per garantire l’accesso a informazioni e dati aggiornati e accurati per eseguire le valutazioni di questi crediti e determinarne il rischio prospettico.

Perché gestire gli Stage 2 con l’aiuto della tecnologia

Strutturare un processo decisionale per gli NPL basato e guidato dai dati per ottimizzare le strategie di recupero crediti innalzerà sicuramente i risultati riducendo i tempi di recupero. Avrà però anche un effetto negativo da considerare: banche e servicer dovranno mettere in conto un aumento dei costi operativi dovuti alla maggiore complessità di gestione e di recupero.

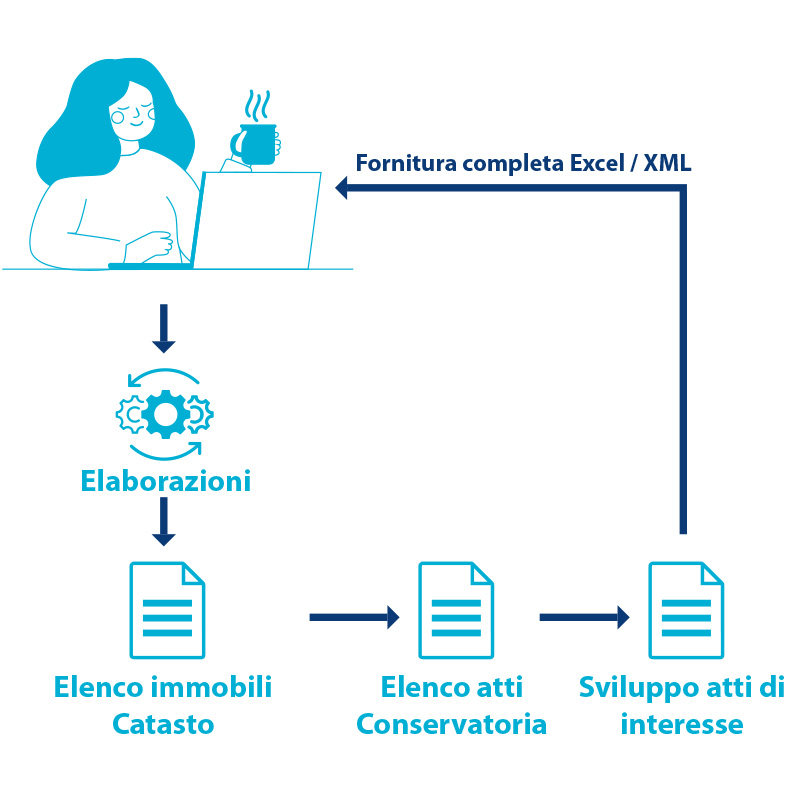

Un gap compensabile affidandosi ad un partner tecnologico come AIM. Non un semplice info provider, bensì uno specialista proptech capace di fornire elaborazioni massive di Real Estate Data con workflow personalizzati per aiutare a perseguire strategie di sviluppo data-driven.

Sviluppiamo insieme ai nostri clienti una data strategy su misura che stabilisce come i dati devono essere organizzati e trattati attraverso procedure robuste per la raccolta che assicurano affidabilità e accuratezza degli output, permettendo di strutturare modelli previsionali efficienti.

La tecnologia proptech sviluppata da AIM risponde concretamente e tempestivamente all’esigenza di avere strumenti avanzati per automatizzare le attività di gestione dei dati e semplificare le operazioni analisi.

Se anche la tua azienda è interessata a migliorare il processo di decision making sugli NPL e sui crediti in Stage 2 e renderlo meno rischioso, allora contatta i nostri esperti per una consulenza personalizzata.